A lire sur: http://www.itrnews.com/articles/131847/commerce-est-dynamique-mais-combien-temps-encore.html?key=862d53eea2c1d2fe

Publié le 25 Avril 2012

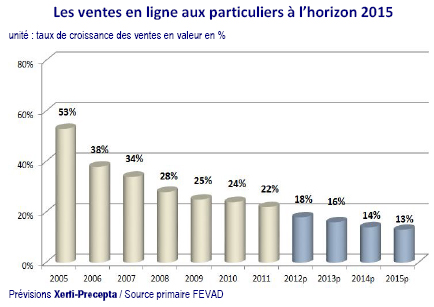

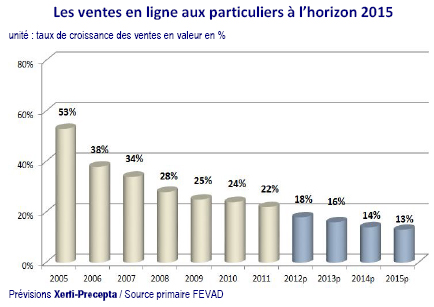

« Apparemment, l’e-commerce aux particuliers ne connaît pas la

crise. Indifférentes à la dégradation de la conjoncture économique et

portées par les innovations technologiques, les ventes en ligne ont

ainsi bondi de 22% en 2011 pour atteindre 37,7 milliards d’euros,

représentant désormais 3,4% de la consommation des ménages et 7,9% du

chiffre d’affaires du commerce de détail ». Et les experts de

Xerfi-Precepta tablent sur une croissance annuelle moyenne de 15% entre

2012 et 2015, date à laquelle le commerce en ligne pèsera 66,7 milliards

d’euros (5,4% de la consommation totale des ménages).

Ce dynamisme doit toutefois être relativisé, met en garde Delphine David, auteur de l'étude. D’abord le taux de croissance de l’e-commerce a commencé à ralentir. Et en réalité, l’affaiblissement du pouvoir d’achat a déjà enrayé la progression du panier moyen (90,3 euros). Surtout, un deuxième moteur de croissance risque de s’éteindre. L’analyse montre en effet que si la proportion de cyberacheteurs continue d’augmenter au même rythme, le potentiel maximum pourrait être atteint en 2016-2017, compte tenu des évolutions démographiques.

Dans ces conditions, la fidélisation des acheteurs et des vendeurs (pour les plateformes d’intermédiation) revêt un caractère d’urgence pour les e-commerçants, même si le défi n’est pas récent.

Une quarantaine d’opérateurs truste 25% de l’activité

Malgré le ralentissement de sa croissance, l’e-commerce attire toujours plus d’entreprises. Plus de 100 000 sites marchands étaient ainsi recensés fin 2011 avec un chiffre d’affaires moyen de 375 000 euros par site. En fait, l’activité est beaucoup plus concentrée que le nombre élevé d’opérateurs le laisse supposer. Le classement des sites marchands en France, réalisé par Xerfi-Precepta, révèle qu’une quarantaine d’opérateurs génère un chiffre d’affaires supérieur à 30

millions d’euros, représentant 7,5 milliards d’euros d’activité au total, soit un quart du e-commerce. Au sein même de cet échantillon de leaders, 70% de l’activité est réalisée par 10 opérateurs.

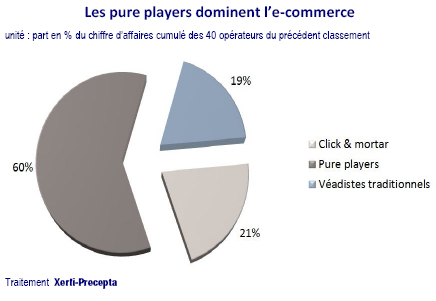

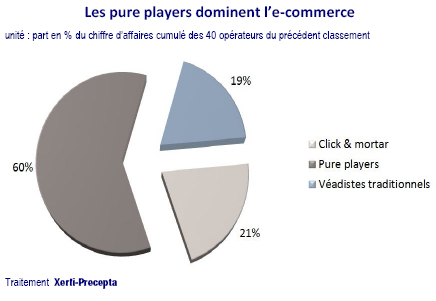

Les pure players dominent l’e-commerce français là où les acteurs de la distribution physique occupent la première place au Royaume-Uni (premier marché européen de l’e-commerce), tandis que les véadistes traditionnels sont très bien représentés en Allemagne. Leurs homologues français ont, quant à eux, traversé une période difficile au cours de laquelle des plans de restructuration se sont succédé et dont ils sortent à peine. S’ils ont mal négocié le virage internet, les

véadistes traditionnels (du moins les leaders La Redoute et 3 Suisses) ambitionnent aujourd’hui de devenir des full web company. Ils accordent ainsi la priorité au développement des ventes sur internet et sur mobile et mènent des initiatives intéressantes sur les réseaux sociaux.

Les enseignes physiques à la manoeuvre

De leur côté, les enseignes de distribution traditionnelle ont accumulé un retard certain en matière d’e-commerce, mais elles sont passées à la vitesse supérieure. Début 2012, près de 70% des 90 principales chaînes de distribution française (tous secteurs confondus) avaient lancé un site marchand. Les click & mortar sont particulièrement nombreux dans les secteurs de la beauté, des jeux et jouets et des biens culturels.

Même les enseignes de distribution alimentaire, qui n’ont pas réussi à imposer leurs cybermarchés, ont enfin trouvé leur place dans la sphère marchande virtuelle grâce au drive. On note toutefois un certain retard du commerce associé, les enseignes n’ayant pas toujours trouvé les solutions pour adjoindre un site marchand à un réseau d’indépendants (franchisés ou autres). Mais là encore, la situation évolue rapidement.

L’internet ne doit toutefois pas être considéré comme un eldorado

Une fois que toutes les enseignes auront rejoint la sphère marchande virtuelle, elles seront à nouveaux confrontées aux mêmes situations de marché que celles rencontrées dans la sphère physique, soit dans la plupart des cas, à des problèmes de saturation par manque de différenciation des concepts de vente. Les distributeurs ont en effet tendance à se contenter de transposer à l’identique dans la sphère virtuelle les concepts de vente de la sphère physique. Ils se privent ainsi d’options stratégiques importantes. Le lancement de nouvelles enseignes sur le net est en effet complémentaire d’une politique de différenciation qui passe par la diversification des canaux de distribution et des enseignes.

L’impératif d’une stratégie de différenciation

Les experts de Xerfi-Precepta ont analysé l’état de la concurrence et les positionnements des enseignes sur 12 marchés témoins de l’équipement de la personne, de la maison et des loisirs en fonction de leurs avancées en matière d’e-commerce et de l’intensité de la concurrence. L’analyse a permis de segmenter ces marchés en trois principaux groupes, appelant chacun sa propre stratégie de différenciation :

-la différenciation par la segmentation sur les marchés du bricolagejardinage, de la bijouterie-horlogerie, des parfums et cosmétiques, des jeux et jouets, des articles de sport ;

-la différenciation par la relation clients et les services sur les marchés de l’électroménager, de l’EGP et de l’informatique, des biens culturels ;

-la différenciation par la marque sur les marchés de l’ameublementdécoration, de l’habillement et de la chaussure.

Les pure players font évoluer leur business model

En face, les pure players ont trouvé des solutions pour valoriser et monétiser leur audience face à leurs problèmes de marges. Ils créent ainsi leur market place dans une logique d’enrichissement de leur offre ou commercialisent des espaces publicitaires. Cdiscount et les 3 Suisses ont récemment créé leur place de marché.

Aujourd’hui confrontés à une stagnation de leur audience, les grands pure players de l’e-commerce français mettent tout en oeuvre pour fidéliser les vendeurs professionnels de leur market place. Des efforts qui s’inscrivent plus largement dans une évolution des business models vers le BtoB. Rentabiliser les investissements consentis au fil des ans, notamment en logistique et marketing, par la mutualisation apparaît aujourd’hui comme une évidence alors que se profile un net

ralentissement de l’activité et des pressions croissantes sur les marges dans un univers concurrentiel.

Les e-commerçants s’apprêtent à franchir une étape supplémentaire

Dans le cadre de leur stratégie BtoB, ils vont développer des prestations de services aux entreprises indépendamment de leur activité e-commerce et de leur propre plateforme marchande. Le potentiel est important et les opportunités nombreuses, compte tenu des compétences détenues en interne. C’est ce qu’illustre la création de régies publicitaires et d’agences de communication (3W Régie chez Cdiscount, PixAgency chez Pixmania…). Les e-commerçants ayant internalisé cette fonction pour leur propre plateforme peuvent aujourd’hui assurer la gestion des espaces publicitaires d’autres sites éditeurs (pas forcément marchands).

La forme la plus aboutie de cette orientation stratégique est pour le moment la délégation e-commerce (gestion intégrale ou à la carte de l’activité e-commerce d’une entreprise). Les incursions se font par croissance externe (rachat de GSI Commerce par eBay) ou par croissance interne (création de la Digital Commerce Factory par Venteprivee.com).

Toutes ces évolutions transforment peu à peu les e-commerçants en véritables prestataires de services aux entreprises. Reste à savoir à quel rythme vont se développer ces activités et si, un jour, elles contribueront davantage au chiffre d’affaires que les activités de commerce de détail en ligne.

Ce dynamisme doit toutefois être relativisé, met en garde Delphine David, auteur de l'étude. D’abord le taux de croissance de l’e-commerce a commencé à ralentir. Et en réalité, l’affaiblissement du pouvoir d’achat a déjà enrayé la progression du panier moyen (90,3 euros). Surtout, un deuxième moteur de croissance risque de s’éteindre. L’analyse montre en effet que si la proportion de cyberacheteurs continue d’augmenter au même rythme, le potentiel maximum pourrait être atteint en 2016-2017, compte tenu des évolutions démographiques.

Dans ces conditions, la fidélisation des acheteurs et des vendeurs (pour les plateformes d’intermédiation) revêt un caractère d’urgence pour les e-commerçants, même si le défi n’est pas récent.

Une quarantaine d’opérateurs truste 25% de l’activité

Malgré le ralentissement de sa croissance, l’e-commerce attire toujours plus d’entreprises. Plus de 100 000 sites marchands étaient ainsi recensés fin 2011 avec un chiffre d’affaires moyen de 375 000 euros par site. En fait, l’activité est beaucoup plus concentrée que le nombre élevé d’opérateurs le laisse supposer. Le classement des sites marchands en France, réalisé par Xerfi-Precepta, révèle qu’une quarantaine d’opérateurs génère un chiffre d’affaires supérieur à 30

millions d’euros, représentant 7,5 milliards d’euros d’activité au total, soit un quart du e-commerce. Au sein même de cet échantillon de leaders, 70% de l’activité est réalisée par 10 opérateurs.

Les pure players dominent l’e-commerce français là où les acteurs de la distribution physique occupent la première place au Royaume-Uni (premier marché européen de l’e-commerce), tandis que les véadistes traditionnels sont très bien représentés en Allemagne. Leurs homologues français ont, quant à eux, traversé une période difficile au cours de laquelle des plans de restructuration se sont succédé et dont ils sortent à peine. S’ils ont mal négocié le virage internet, les

véadistes traditionnels (du moins les leaders La Redoute et 3 Suisses) ambitionnent aujourd’hui de devenir des full web company. Ils accordent ainsi la priorité au développement des ventes sur internet et sur mobile et mènent des initiatives intéressantes sur les réseaux sociaux.

Les enseignes physiques à la manoeuvre

De leur côté, les enseignes de distribution traditionnelle ont accumulé un retard certain en matière d’e-commerce, mais elles sont passées à la vitesse supérieure. Début 2012, près de 70% des 90 principales chaînes de distribution française (tous secteurs confondus) avaient lancé un site marchand. Les click & mortar sont particulièrement nombreux dans les secteurs de la beauté, des jeux et jouets et des biens culturels.

Même les enseignes de distribution alimentaire, qui n’ont pas réussi à imposer leurs cybermarchés, ont enfin trouvé leur place dans la sphère marchande virtuelle grâce au drive. On note toutefois un certain retard du commerce associé, les enseignes n’ayant pas toujours trouvé les solutions pour adjoindre un site marchand à un réseau d’indépendants (franchisés ou autres). Mais là encore, la situation évolue rapidement.

L’internet ne doit toutefois pas être considéré comme un eldorado

Une fois que toutes les enseignes auront rejoint la sphère marchande virtuelle, elles seront à nouveaux confrontées aux mêmes situations de marché que celles rencontrées dans la sphère physique, soit dans la plupart des cas, à des problèmes de saturation par manque de différenciation des concepts de vente. Les distributeurs ont en effet tendance à se contenter de transposer à l’identique dans la sphère virtuelle les concepts de vente de la sphère physique. Ils se privent ainsi d’options stratégiques importantes. Le lancement de nouvelles enseignes sur le net est en effet complémentaire d’une politique de différenciation qui passe par la diversification des canaux de distribution et des enseignes.

L’impératif d’une stratégie de différenciation

Les experts de Xerfi-Precepta ont analysé l’état de la concurrence et les positionnements des enseignes sur 12 marchés témoins de l’équipement de la personne, de la maison et des loisirs en fonction de leurs avancées en matière d’e-commerce et de l’intensité de la concurrence. L’analyse a permis de segmenter ces marchés en trois principaux groupes, appelant chacun sa propre stratégie de différenciation :

-la différenciation par la segmentation sur les marchés du bricolagejardinage, de la bijouterie-horlogerie, des parfums et cosmétiques, des jeux et jouets, des articles de sport ;

-la différenciation par la relation clients et les services sur les marchés de l’électroménager, de l’EGP et de l’informatique, des biens culturels ;

-la différenciation par la marque sur les marchés de l’ameublementdécoration, de l’habillement et de la chaussure.

Les pure players font évoluer leur business model

En face, les pure players ont trouvé des solutions pour valoriser et monétiser leur audience face à leurs problèmes de marges. Ils créent ainsi leur market place dans une logique d’enrichissement de leur offre ou commercialisent des espaces publicitaires. Cdiscount et les 3 Suisses ont récemment créé leur place de marché.

Aujourd’hui confrontés à une stagnation de leur audience, les grands pure players de l’e-commerce français mettent tout en oeuvre pour fidéliser les vendeurs professionnels de leur market place. Des efforts qui s’inscrivent plus largement dans une évolution des business models vers le BtoB. Rentabiliser les investissements consentis au fil des ans, notamment en logistique et marketing, par la mutualisation apparaît aujourd’hui comme une évidence alors que se profile un net

ralentissement de l’activité et des pressions croissantes sur les marges dans un univers concurrentiel.

Les e-commerçants s’apprêtent à franchir une étape supplémentaire

Dans le cadre de leur stratégie BtoB, ils vont développer des prestations de services aux entreprises indépendamment de leur activité e-commerce et de leur propre plateforme marchande. Le potentiel est important et les opportunités nombreuses, compte tenu des compétences détenues en interne. C’est ce qu’illustre la création de régies publicitaires et d’agences de communication (3W Régie chez Cdiscount, PixAgency chez Pixmania…). Les e-commerçants ayant internalisé cette fonction pour leur propre plateforme peuvent aujourd’hui assurer la gestion des espaces publicitaires d’autres sites éditeurs (pas forcément marchands).

La forme la plus aboutie de cette orientation stratégique est pour le moment la délégation e-commerce (gestion intégrale ou à la carte de l’activité e-commerce d’une entreprise). Les incursions se font par croissance externe (rachat de GSI Commerce par eBay) ou par croissance interne (création de la Digital Commerce Factory par Venteprivee.com).

Toutes ces évolutions transforment peu à peu les e-commerçants en véritables prestataires de services aux entreprises. Reste à savoir à quel rythme vont se développer ces activités et si, un jour, elles contribueront davantage au chiffre d’affaires que les activités de commerce de détail en ligne.

Aucun commentaire:

Enregistrer un commentaire